Чем отличается КАСКО от ОСАГО — разница и сравнение страховых полисов

Есть два основных вида автострахования — ОСАГО и КАСКО. Это разные страховые продукты, не связанные между собой. По ОСАГО владелец полиса, по чьей вине произошла авария, компенсирует ущерб пострадавшей стороне. По КАСКО страховая компания возмещает убытки владельцу полиса, если произошёл страховой случай. Чем отличается КАСКО от ОСАГО, кратко рассказано в статье.

Чем отличается ОСАГО от КАСКО — главное различие

Главное отличие между ОСАГО и КАСКО заключается в том, что ОСАГО — это обязательная страховка, КАСКО — добровольная, но она может стать обязательной в некоторых случаях. Например, если автомобиль приобретается в кредит и банк требует оформить добровольное страхование.

ОСАГО расшифровывается как обязательное страхование автогражданской ответственности владельца ТС. КАСКО — это не аббревиатура. К страхованию ответственности относится страхование гражданской ответственности водителей и перевозчика. Страховка ОСАГО покрывает ущерб, причинённый владельцем полиса имуществу, жизни и здоровью третьих лиц.

Если говорить простыми словами, отличие КАСКО от ОСАГО ещё и в объекте страхования. По ОСАГО страхуется ответственность водителя — виновника аварии. Пострадавший владелец ТС получает возмещение ущерба за счёт страховой компании. По КАСКО страхуется автомобиль страхователя и дополнительное оборудование.

Если владелец ТС при наличии полиса КАСКО станет виновником ДТП и его автомобиль пострадает, страховая компания компенсирует убытки. По ОСАГО ущерб возмещают только пострадавшей стороне, а если полиса нет, виновник аварии возмещает ущерб или оплачивает ремонт авто собственными средствами.

Чем ещё отличается страховка ОСАГО от КАСКО:

- стоимость;

- максимальный размер выплат;

- способ расчёта выплат.

Кроме того, есть отличия в цене оформления страховки и требованиях к автомобилю. Некоторые страховщики предлагают объединённые полисы «КАСКО плюс ОСАГО» с усечённым перечнем рисков. Они дороже обязательной страховки, но дешевле, чем если бы владелец ТС решил приобрести полисы по отдельности.

Стоимость полисов — разница в цене

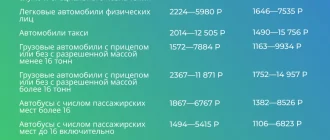

По стоимости разница между КАСКО и ОСАГО может быть в несколько раз. Цена обязательной страховки автомобиля устанавливается законом, а стоимость КАСКО страховые компании определяют самостоятельно. От чего зависит цена полисов обязательного и добровольного автострахования, показано в таблице:

- Базовый тариф: минимальные и максимальные значения устанавливает Банк России, в зависимости от характеристик ТС, собственника (физлицо или юрлицо), цели использования

- Мощность двигателя

- Территория преимущественного использования

- Стаж и возраст водителя

- Число лиц, допущенных к управлению

- Аварии в прошлом (коэффициент бонус-малус, КБМ)

- Период использования ТС

- Возраст и стаж водителя

- Марка, модель и год выпуска автомобиля

- Характеристики ТС, наличие и тип противоугонного устройства

- Число лиц, допущенных к управлению

- Статистика угонов

- Перечень рисков

- Наличие и сумма франшизы

- Комплект дополнительных опций

- Срок страхования

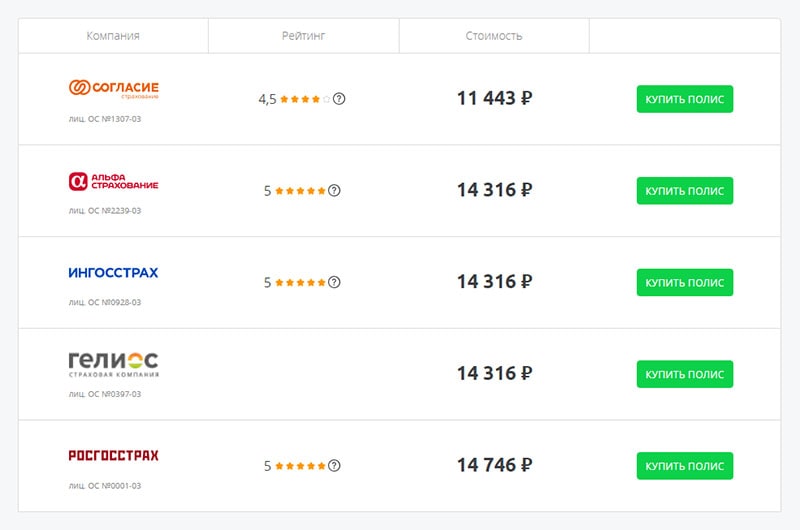

Перед покупкой полиса стоит выполнить расчёт стоимости страховки в нескольких страховых компаниях и сравнить, что дороже: КАСКО или ОСАГО. Сколько стоит страховка, можно рассчитать с помощью страховых калькуляторов КАСКО и ОСАГО на Выберу.ру.

Важно! Стоимость страховки КАСКО может составлять от 15 до 100 тыс. руб. и более, но если СК предлагает слишком дешёвый полис с учётом характеристик вашего авто, это должно насторожить.

Максимальный размер страховой выплаты

Максимальный размер выплаты по ОСАГО составляет 400 тыс. руб. на возмещение материального ущерба и 500 тыс. руб. на покрытие ущерба здоровью и жизни потерпевших. Если в ДТП пострадали несколько человек и автомобилей, эти суммы распределяются между ними.

Для увеличения максимальной суммы компенсации можно оформить ДСАГО — добровольное страхование гражданской ответственности. Этот полис можно купить вместе с КАСКО или отдельно. Если сумма ущерба окажется больше лимитов по ОСАГО, страховая компания покроет разницу. При отсутствии ДСАГО пострадавшая сторона может потребовать через суд, чтобы виновник происшествия возместил недостающую сумму ущерба.

Компенсация ущерба по КАСКО определяется индивидуальными условиями страхования. Выплата компенсации покрывает сумму ущерба при наступлении страхового случая. Неагрегатное КАСКО не предусматривает ограничений в выплатах, агрегатное подразумевает, что после каждой выплаты страховая сумма будет уменьшаться. Когда она станет равна нулю, владельцу транспортного средства придётся оформлять новый договор страхования.

Прохождение ТО

При оформлении полиса ОСАГО автовладелец не обязан проходить техосмотр, если машина не старше трёх лет. Страховая компания вправе произвести ТО самостоятельно и за свой счёт, но на практике такое встречается редко.

Правила приобретения полиса КАСКО каждая страховая компания устанавливает самостоятельно. В перечень требований может быть включено предоставление диагностической карты, но это бывает не всегда.

ОСАГО или КАСКО при ДТП, что лучше

На практике владельцу авто не приходится выбирать, что лучше — КАСКО или ОСАГО, так как обязательная страховка должна быть в любом случае. Процедура выплат по КАСКО и ОСАГО при попадании автомобиля в ДТП существенно различается. Страховка ОСАГО возмещает убытки пострадавшей стороны, при этом владельцем полиса должен быть виновник аварии. Владельцу пострадавшего автомобиля необходимо обратиться в свою страховую компанию, которая займётся урегулированием со страховщиком виновного водителя.

Если ДТП произошло по вине владельца полиса КАСКО, страховщик возместит ущерб, если это предусмотрено договором автострахования. При ДТП лучше, когда у владельца транспортного средства есть и КАСКО, и ОСАГО. Вождение без полиса обязательного страхования ответственности — административное правонарушение, за которое полагается штраф. При аварии автовладелец будет обязан покрыть ущерб.

В случае ДТП автовладелец, у которого нет КАСКО, но есть ОСАГО, компенсирует только собственные убытки. Ущерб пострадавшей стороне компенсирует страховщик. Когда есть КАСКО, страховка покроет ущерб по тем рискам, которые включены в договор. Если пострадавший владелец ТС не знает, что выбрать для возмещения вреда, КАСКО или ОСАГО, он должен учесть, что по обязательной страховке ущерб компенсируется с учётом износа, а по добровольной — в зависимости от условий договора.

Расчет и сумма компенсации

Для расчёта суммы возмещения по страховке ОСАГО применяется ЕМР — единая методика расчёта, которой обязаны руководствоваться все страховщики. На основе этой методики рассчитывают стоимость ремонта пострадавшего автомобиля и размер компенсации. Судебные и независимые эксперты также обязаны применять ЕМР.

Расчёт по ОСАГО выполняется с учётом амортизации транспортного средства. Амортизация зависит от срока использования ТС, но не может превышать 50%. Рыночная стоимость автозапчастей постоянно меняется, поэтому по ЕМР она пересчитывается один раз в 6 месяцев. Методика расчёта не зависит от того, находится ли машина на гарантии.

Сумма компенсации по КАСКО рассчитывается согласно условиям договора. Страховые компании вправе разрабатывать и применять собственные методики расчёта, которые могут отличаться для разных рисков.

Выбор места ремонта для КАСКО и ОСАГО

Ремонт автомобиля, пострадавшего в ДТП, — один из вариантов компенсации по ОСАГО. Машину восстанавливают в техническом центре, с которым страховая компания заключила договор. Обязательное условие — автосервис должен быть в радиусе 50 км от того места, где находится повреждённое авто. Ремонт должен выполняться по расценкам, указанным в Единой методике расчёта и справочниках.

Восстановление машины по страховке КАСКО выполняется в техническом центре официального дилера или в стороннем автосервисе — партнёре страховщика. Где именно будет выполнен ремонт при повреждении авто, стороны определяют на этапе оформления договора, и от этого зависит стоимость полиса. Ремонт в стороннем автосервисе обойдётся дешевле.

Последствия банкротства страховой компании

Если страховая компания признана банкротом, интересы автовладельца по страховке ОСАГО защитит Российский союз автостраховщиков. Кроме банкротства, возможны другие ситуации: у страховщика ограничили, отозвали или приостановили лицензию. Действие полиса при этом не прекращается, и если наступает страховой случай, восстановление выполняется за счёт резервного фонда РСА.

Владельцу полиса КАСКО в случае банкротства компании необходимо требовать компенсацию в судебном порядке. Выплаты будут производиться за счёт активов, которые остались у обанкротившейся компании.

Если у СК отозвали лицензию, но на момент страхового случая она не признана банкротом, а автовладелец не расторг договор страхования, компенсация ущерба будет выплачена в обычном порядке. Но если автовладелец узнал о лишении или приостановлении лицензии, оптимальный вариант — расторгнуть договор, потребовать возместить часть страховой премии и оформить добровольную страховку на машину у другого страховщика.

Что общего между ОСАГО и КАСКО

Сходство между договорами обязательного и добровольного страхования в том, что есть ситуации, когда СК откажет в страховой выплате. Основания для отказа по КАСКО прописываются в договоре, по ОСАГО — установлены законодательством, но перечень в обоих случаях может совпадать.

Ситуации, в которых страховщик откажет в возмещении ущерба по полису ОСАГО:

- оставление места ДТП;

- намеренное причинение ущерба;

- отсутствие диагностической карты;

- указание неверных данных при приобретении полиса ОСАГО;

- управление транспортным средством в состоянии алкогольного или наркотического опьянения;

- нарушение процедуры обращения за страховой выплатой.

В договоре страхования КАСКО может быть предусмотрено, что по этим и другим основаниям возможен отказ в выплате. Других общих черт у добровольной и обязательной страховки нет.

Сравнение: КАСКО и ОСАГО — отличия кратко

Стандартные отличия между обязательным и добровольным автострахованием приведены в виде их плюсов и минусов:

- Добровольное страхование

- Возмещение расходов и виновнику, и пострадавшей стороне

- Возможность сэкономить за счёт большого стажа вождения, франшизы, установки телематики, противоугонной системы

- Возможность получить возмещение ущерба, причинённого здоровью и жизни

- Не у всех СК есть скидки за безаварийное вождение

- Цена полиса по стандартному тарифу может в несколько раз превышать цену страховки ОСАГО

- Невысокая стоимость

- Возможность сэкономить за счёт безаварийного вождения

- Выплата компенсации потерпевшей стороне за счёт страховой компании

- Возможность оформить дополнительную страховку — ДСАГО, которая покроет ущерб, если не хватит лимита по ОСАГО

- Обязательное страхование

- Отсутствие выплат пострадавшей стороне, если это виновник аварии

- Право СК отказать в выплате, если страхователь нарушил условия договора

- Отсутствие компенсации ущерба, причинённого жизни и здоровью владельца полиса

Законом предусмотрено право страховщика потребовать от виновника ДТП возмещения убытков, которые компания понесла в виде выплат пострадавшему владельцу полиса КАСКО. Это право известно как «суброгация», но его нельзя отнести к плюсам или минусам КАСКО или ОСАГО.

Какую страховку лучше выбрать

Рассуждая о том, что обязательно, КАСКО или ОСАГО, некоторые автовладельцы полагают, что достаточно выбрать что-то одно. Это не так. ОСАГО — обязательное страхование ответственности автовладельца. Страховка покрывает расходы пострадавшей стороны, а не владельца полиса.

КАСКО — добровольное страхование, но банки требуют оформления договора добровольного страхования при покупке авто в кредит. При наступлении страхового случая страховщик оплачивает расходы владельцу полиса. Можно выбрать программу страхования, предусматривающую возмещение ущерба жизни и здоровью автовладельца.

По КАСКО автовладелец получает компенсацию независимо от того, кто виновен в аварии. Также добровольное страхование включает большой перечень рисков, среди которых угон, мелкий или крупный ущерб, хищение, тотальная гибель. Имея полис КАСКО, в случае аварии, совершённой по вине второй стороны, вы можете получить возмещение в виде денежной выплаты или ремонта автомобиля. Страховая компания покроет расходы и может взыскать уплаченную сумму с виновника ДТП.

Условия ОСАГО всегда одинаковые, а по КАСКО они определяются договором страхования. Чтобы обезопасить себя от всех возможных рисков, лучше оформить ОСАГО, КАСКО и ДСАГО.

Популярные вопросы

КАСКО не заменяет ОСАГО, это разные страховые продукты. ОСАГО — обязательное страхование ответственности автовладельца, и вождение без этой страховки запрещено. Страховку КАСКО автовладельцы оформляют по желанию.

В большинстве случаев ОСАГО дешевле классического КАСКО, но стоимость добровольной страховки можно снизить, выбрав недорогую программу с минимальным набором дополнительных услуг, оформив франшизу и т. д. Выполнить сравнение ОСАГО и КАСКО по цене можно с помощью онлайн-калькулятора.

В случае ДТП выплаты по ОСАГО получает пострадавшая сторона. Если у этого водителя оформлен полис КАСКО, он может выбрать, по какому варианту страховки получить возмещение.

Различия КАСКО и ОСАГО: что лучше для автовладельца

Есть большая разница между КАСКО и ОСАГО. Эти виды страховой защиты нельзя назвать взаимозаменяемыми. Выбирать, какой из типов страхования вам нужен, стоит и с учетом того, что лучше при ДТП — КАСКО или ОСАГО. Ведь оба полиса защищают интересы автомобилиста, но по-разному.

Основные понятия

Разбираясь с тем, что выбрать – КАСКО или ОСАГО, уточняют, для чего они нужны, чем выгодны владельцу транспортного средства. Также важно знать, когда стоит обращаться за выплатами по каждой из автостраховок. Отличия КАСКО и ОСАГО есть и по объекту страхования.

КАСКО и ОСАГО — в чем разница:

- КАСКО – страхование непосредственно транспортного средства от угона, уничтожения или ущерба;

- при ОСАГО страхуется гражданская ответственность автовладельца.

Обязательное страхование автомобиля – это ОСАГО. Или КАСКО, или полиса страхования гражданской ответственности у автомобилиста быть не может. ОСАГО должно быть у всех. По закону КАСКО обязательно только при кредитовании, когда машина принимается в залог, например, при автокредите. Во всех прочих случаях покупка данного вида страховой защиты обусловлена личным желанием владельца.

Цена полиса

Разберемся, что оформить на автомобиль дешевле – КАСКО или ОСАГО. Различие кроется в том, что полис КАСКО обойдется на порядок дороже. Стоимость услуги страховщик определяет самостоятельно. Обычно за такой договор платят 5-10% от стоимости автомобиля. Здесь важно искать, где лучше делать КАСКО, где условия выгоднее. В его оформлении страховщик вправе отказать.

ОСАГО же обязаны предлагать все страховые компании, и они должны продавать такие полисы всем обратившимся. Стоимость этого полиса считают по вилке тарифов, заданной ЦБ РФ. Страховщики вправе выбрать любое значение согласно указанным пределам. На 2019 г. базовый тариф для автовладельцев-физических лиц и индивидуальных предпринимателей на автотранспорт категорий B и BE определен в 2 746 – 4 942 рубля. При расчетах базовый тариф корректируется с учетом системы коэффициентов. Их значения регулируются на законодательном уровне.

Возмещение

Все, что касается выплат по КАСКО, определяется условиями договора. В нем расписывается, как и когда будет предоставлено возмещение, что является страховым случаем, учитывается ли износ деталей, упоминаются исключения и ограничения. Нужно очень внимательно изучать и приложение. Чаще всего именно там расписывают схему расчета, применяемые коэффициенты. Выплаты по этому виду защиты всегда получает автовладелец, купивший полис. Величина компенсации ограничивается стоимостью автомобиля или страховой суммой в договоре КАСКО.

При ОСАГО страховку выплачивают пострадавшим. Виновный водитель не получит ничего. Материальный урон компенсируется только с учетом амортизации и ограничен 400 000 рублей. Вред здоровью возмещается в сумме до 500 000 рублей. Компенсация предоставляется в течение 30 суток с момента оформления возникших убытков.

И по ОСАГО, и по КАСКО возмещение возможно как деньгами, которые после оценки ущерба переведут на счет получателя выплат, так и путем направления машины в ремонт на авторизованную СТО. Автовладелец в заявлении указывает, как ему было бы удобнее получить компенсацию – в денежной форме или в натуральной. Но окончательное решение о том, как будет восстанавливаться автомобиль, по закону остается за страховщиком.

Если водитель виновен в ДТП, то всегда используется полис ОСАГО. Благодаря этому договору пострадавшие получат компенсацию. Но для ремонта автомобиля виновного, уже требуется КАСКО.

Если страхователь – пострадавший, то важно учитывать:

- есть ли ОСАГО у виновника. При отсутствии полиса дело может затянуться;

- какова величина ущерба, покроет ли его обязательный вид страховой защиты;

- особенности условий добровольного автострахования.

Обращение за выплатами по договору страхования, повышает его стоимость при пролонгации. Значит, при небольших повреждениях пострадавшему выгоднее обратиться за возмещением по ОСАГО. Тогда эта страховка станет дороже для виновника, а для пострадавшего расходы на страхование в следующем периоде не увеличатся.

Как определить тип полиса

Говоря простыми словами, понять, какой вид страховки оформлен, поможет бланк полиса. По ОСАГО в верхней части документа, сразу под его названием и номером, пишут фразу вида «обязательного страхования гражданской ответственности. ». По КАСКО в форме бланка, в самом начале, указывается тип страховки.

Также многие страховщики на своих сайтах размещают сервисы проверки полисов. Указав номер документа, можно узнать тип страховки и уточнить ее легальность. Подлинность ОСАГО и корректность выбора коэффициентов проверяют на сайте РСА.

Сводная таблица различий КАСКО и ОСАГО

Приводим таблицу, где кратко описывается, чем отличается КАСКО от ОСАГО.

Транспортное средство — его угон, утрата, повреждение

Гражданская ответственность владельца транспортного средства

Нет. Исключение — автокредитование

Штраф за отсутствие

От 5% от стоимости автомобиля

Диапазон значений ограничен законодательно

Срок действия договора

Определяется по соглашению сторон

Лимит страховых выплат

Стоимость автотранспорта с учетом износа или иная сумма, указанная в договоре

Что такое ОСАГО

Все статьи Страхование автомобиля Выездная диагностика Выбор автомобиля Как избежать обмана Поиск вариантов Покупка б/у авто: Оформление сделки Общение с продавцом Что делать после покупки Как оценить авто Покупка б/у авто в салоне Техническая проверка Покупка б/у авто: с чего начать Советы по покупке

Содержание

Этот вопрос особенно актуален для начинающих водителей. Что такое ОСАГО , что он дает , как его оформить и во сколько это обойдется? Ищем ответы в материале.

Что называется полисом ОСАГО

Полис ОСАГО – это обязательная страховка, которая страхует гражданскую ответственность водителей при ДТП. Потерпевший в аварии гарантированно получает выплату на ремонт автомобиля, а виновный будет ремонтировать машину из собственных средств.

На оформление полиса дается 10 суток после сделки купли-продажи авто. Если упустить этот срок, грозит штраф по статье 19.22 КоАП в размере 1500 — 2000 рублей.

Купить полис можно максимум на год. По окончании срока действия страховку нужно переоформить. С просроченной страховкой ездить нельзя – опять же, последует штраф.

Зачем нужна страховка на машину

Полис ОСАГО значительно облегчает жизнь водителям при ДТП. Пострадавшей стороне не нужно обращаться в суд, чтобы взыскать средства на ремонт машины с виновника. А виновному в аварии не нужно компенсировать потерпевшему ущерб из своих средств.

Максимальный лимит страхового возмещения по ОСАГО составляет 400 тыс. рублей. Обычно этой суммы достаточно, чтобы покрыть ущерб потерпевшей стороне. Но если урон причинен на большую сумму, доплачивать нужную для ремонта сумму виновник аварии будет из своего кармана.

Если в аварии пострадают пешеходы, они также получат компенсацию по ОСАГО.

Но полис не покроет ущерб, нанесенный культурным ценностям и антиквариату, – водителю придется оплачивать его самостоятельно. Кроме того, по ОСАГО не выплачивается моральный вред.

Все риски, при которых полис не покроет ущерб, обозначены в статье 6 Закона «Об ОСАГО» .

Сколько стоит полис ОСАГО

Тарифы для расчета стоимости ОСАГО установлены Центральным банком РФ . Страховщики не вправе их превышать.

Расчет стоимости полиса осуществляется по следующим коэффициентам:

- Базовый тариф (ТБ) , назначаемый в соответствии с категорией машины. Для категории В минимальный тариф в 2022 году составляет 2 224 рубля, а максимальный – 5 980 рублей.

- Территориальный тариф (КТ) , который зависит от региона регистрации владельца авто. Его пределы – от 0,64 до 1,99.

- Тариф безаварийности (КБМ) , который зависит от того, попадал водитель в ДТП за год действия договора или нет. Максимально за безаварийную езду можно получить 50% скидки.

- Тариф водительского стажа и возраста страхователя (КВС). Если водитель молод и ему до 21 года включительно, тариф будет максимальным – 1,92.

- Коэффициент количества лиц, допущенных к управлению (КО) . Если полис ограниченный определенным количеством водителей, тариф в 2022 году будет равен 1, а если не ограниченный – 2,32.

- Тариф мощности авто (КМ) . Размеры ставок будут следующими: до 50 л. с. – 0,6; 50-70 л. с. – 1; 70-100 л. с. – 1,1; 100-120 л. с. – 1,2; 120-150 л. с. – 1,4; более 150 л. с. – 1,6.

- Тариф срока использования авто (КС) . Если машина используется 3 месяца в году, ставка будет – 0,5, а если 10 месяцев и более – 1.

Чтобы рассчитать стоимость ОСАГО, нужно будет перемножить эти коэффициенты, следуя формуле: Т = ТВ х КТ х КБМ х КВС х КО х КМ х КС .

Покажем на примере. Допустим, водителю 48 лет. Он живет в Московской области (КТ для МО равен 1,56) и имеет стаж вождения более 20 лет. За год автомобилист ни разу не попал в ДТП и хочет застраховать машину категории В с мощностью двигателя более 150 л. с. сроком на 12 месяцев. Смотрим в тарифы Центробанка и умножаем показатели: 5436 х 1,56 х 0,5 х 0,94 х 1 х 1,6 х 1 = 6377,10 рублей.

Из-за большого количества тарифов и индивидуальных условий оформления страховки, назвать конкретные цены на полис невозможно. Но можно узнать стоимость ОСАГО по госномеру авто, не запариваясь с формулой и таблицей Центробанка. Как именно, расскажем ниже.

Где и как оформляется ОСАГО

Оформить полис ОСАГО можно двумя способами – обратиться в офис страховщика или заказать через интернет.

Из документов в обоих случаях понадобится:

- гражданский паспорт;

- документ о праве собственности на машину (договор купли-продажи, дарения, свидетельство о праве наследования);

- ПТС и СТС на машину;

- водительские права всех лиц, допущенных к управлению авто и которых нужно будет вписать в полис.

Ранее требовалась диагностическая карта о пройденном техосмотре, но 22 августа 2021 года это требование отменили.

При оформлении в офисе специалист страховой компании внесет все данные, рассчитает стоимость полиса и после оплаты выдаст страховку. Действовать ОСАГО начнет уже на следующий день.

При оформлении на сайте данные из документов придется вбивать самостоятельно. После оплаты электронный полис появится в личном кабинете заказчика. Страховку можно будет скачать на смартфон и прямо с экрана телефона предъявлять сотруднику ГИБДД. Действовать страховка начнет через 3 дня после покупки.

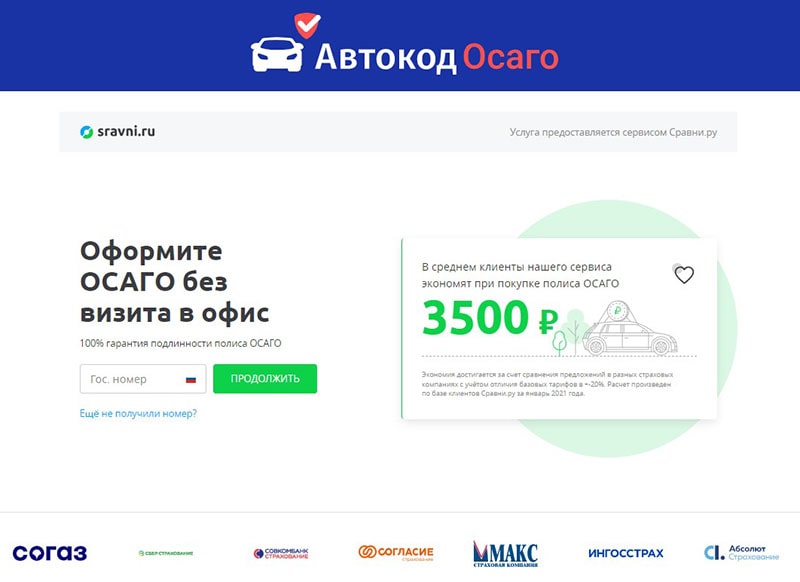

Минус этих двух способов – отсутствие возможности сравнить цены в разных страховых компаниях и выбрать выгодный вариант. Поэтому лучше воспользоваться специальным агрегатором «Автокод ОСАГО» .

Сервис показывает предложения разных страховых компаний и позволяет купить ОСАГО с экономией до 3 500 рублей.

Из документов для оформления страховки понадобятся права, гражданский паспорт, СТС и ПТС. Данные автомобиля отобразятся автоматически после ввода госномера.

После оплаты полис придет на электронную почту и сразу же начнет отображаться в базах ГИБДД и РСА. При желании полис можно распечатать на принтере.

Что будет, если не оформить ОСАГО

Ездить без ОСАГО в России запрещается, иначе при остановке на дороге инспектор выпишет штраф 800 рублей по статье 12.37 КоАП .

Если автовладелец оформил полис, но забыл дома, взыскание составит 500 рублей. Такой же штраф назначат водителю, не вписанному в страховку на авто, которым он управляет. Оплатить штрафы по госномеру ТС, номеру водительского удостоверения или номеру постановления можно через сервис «Автокод».

Санкции за повторную езду без страховки не предусмотрены.

Если водитель оформил электронный ОСАГО, инспектор должен проверить наличие страховки по базе. Штрафовать за отсутствие бумажной версии полиса сотрудник ГИБДД не вправе. Водителю достаточно показать PDF-файл со страховкой на телефоне.

Если ОСАГО просрочен или не оформлен, а водитель устроит аварию, ремонтировать свое и чужое авто придется на собственные деньги.

Итак, ОСАГО дает уверенность в том, что в случае ДТП водителю не придется выплачивать ущерб потерпевшему из своего кармана – этим займется страховая компания. А при отсутствии вины водитель гарантированно получит выплату на ремонт своего авто.

Источник https://www.vbr.ru/strahovanie/help/strahovanie_help/kasko-i-osago-v-chem-raznica-vse-otlichiya-i-sravnenie-strahovyh-polisov/

Источник https://credits.ru/publications/kasko/razlichiya-kasko-i-osago-chto-luchshe-dlya-avtovladeltsa/

Источник https://avtocod.ru/chto-takoe-osago