Автострахование в Казахстане (ОГПО ВТС и КАСКО)

Страховка авто поможет защитить транспортное средство от рисков. Если авария произошла по вине владельца машины, и при этом пострадал чужой автомобиль, страховая компания оплатит ремонт из денег, которые были внесены за страховой полис. Все разбирательства будут проходить не между участниками происшествия, а между страховыми компаниями. Наличие страховки поможет избежать лишней траты денег и нервов.

Что такое ОГПО ВТС и для чего оно нужно?

ОГПО ВТС является формой обязательного страхования. В соответствии с законом РК № 446-II от 01.07.2003 г. «Об обязательном страховании», каждый водитель транспортного средства должен застраховать свою гражданско-правовую ответственность. Эксплуатировать транспортное средство без полиса ОГПО ВТС запрещено по закону.

В обязательном порядке в Казахстане застраховывают:

- автобусы, грузовые, легковые авто, мотоциклы, прицепы, троллейбусы и трамваи;

- транспортные средства, ввезенные в РК временно;

- вышеуказанные транспортные средства, поставляемые своим ходом от компаний-изготовителей, ремонтных организаций.

Жители Казахстана могут выбрать компанию на свое усмотрение. Главное, чтобы страховая компания была зарегистрирована в качестве юридического лица, имела лицензию, разрешающую заниматься подобными видами деятельности в РК.

Цена такой страховки одинакова во всех фирмах. Отношения осуществляются после оформления договора между страховщиком и страхователем. Сделка заключается на 1 год. И она действует для всех лиц, которые участвуют в страховом случае.

Что такое КАСКО и зачем оно нужно?

Страхование авто от ущерба, угона или хищения называют КАСКО. Это добровольный вид страхования в Казахстане. Оно не гарантирует безопасность, но поможет избежать лишних затрат денег, времени и нервов. КАСКО – это добровольное страхование автомобиля, подразумевающее выплату компенсации при повреждении или утрате транспортного средства.

КАСКО страхование необходимо для того, чтобы обеспечить защиту себе, если машину или ее отдельные части украдут, она будет повреждения в аварии, стихийном бедствии и другой ситуации.

Расшифровка КАСКО объясняет, что это комплексное автомобильное страхование, кроме ответственности. Это автострахование оформлять не обязательно, но многие советуют его, как дополнительную меру безопасности.

Сколько стоит этот вариант для казахстанцев зависит от многих факторов:

- вида транспортного средства: легковой это или грузовой автомобиль;

- стажа владельца за рулем. Новичкам придется заплатить больше, так как у них вероятность страхового случая выше;

- возраста водителя;

- срока использования авто;

- места регистрации ТС;

- наличия аварий в прошлом.

Также страховка КАСКО будет иметь разную стоимость в зависимости от того, какие риски включены в договор. Перед оформлением следует подсчитать размер премии. Этим может заняться сотрудник компании. Самостоятельные расчеты можно осуществить с применением онлайн-калькулятора. Для этого нужно ввести все данные об автомобиле.

Сколько стоит страховка на авто в Казахстане, зависит от вышеописанных особенностей. В среднем цена начинается от 20000 тг.

Чтобы КАСКО страховка покрыла все случаи, нужно описать их в договоре и согласовать с компанией. Если возникнет ситуация, указанная в бумагах, фирма возместит потери двумя способами:

- Деньгами. Независимая экспертиза и эксперты страховщика оценят повреждения и перечислят определенную сумму на счет страхователя.

- Ремонтом. Страхование автомобиля может включать ремонт транспорта за счет компании.

На выплату денег можно не рассчитывать, если повреждения нанесены умышленно или организован угон с целью получить средства от страховщика.

Страхование авто в Казахстане действует только в пределах республики. Если происшествие возникло за ее пределами, то условия договора действовать не будут.

Отличия ОГПО ВТС и КАСКО

В чем разница между страхованием ОГПО ВТС и КАСКО, понять не трудно:

- Первый вариант обязателен для казахов, так как его оформление прописано законом Республики Казахстан. При его отсутствии возможен штраф до 20 МРП. Не стоит путать ОГПО ВТС со страхованием авто, поскольку это страхование гражданско-правовой ответственности, а не самого автомобиля. Это значит, что при возникновении транспортного происшествия компания возмещает деньги на ремонт третьему лицу, которому нанес ущерб автомобиль владельца ОГПО.

- Страхование КАСКО — это добровольное страхование, защищающее ваше транспортное средство. Возмещение ремонта осуществляется вне зависимости от вида повреждения, например, это повреждение или угон.

Поэтому для полного ощущения уверенности и безопасности на дороге нужно не только обязательное страхование авто в РК, но и КАСКО.

Государство регулирует стоимость ОГПО ВТС, поэтому пытаться найти страховщика дешевле бессмысленно.

Учитывая, что такое КАСКО, можно понять, что его стоимость зависит от самого страховщика и особенностей расчета. Во время оформления полиса упор стоит делать на надежные компании. Только они обеспечивают выплату компенсации в оговоренные сроки и установленном размере.

Оформляя страхование машины, необходимо уделить внимание всем нюансам, изучить все нюансы и условия. Важно помнить, что страховщик выплатит деньги только за те случаи, которые перечислены в договоре.

Многих интересует, нужна ли в 2022 году не только обязательная, а и добровольная страховка на авто. Отзывы показывают, что именно КАСКО используется для компенсации урона от аварии или угона автомобилистам.

КАСКО: что это такое и как работает

С автомобилем может произойти что угодно: авария, кто-то поцарапает его на парковке или украдёт зеркала. Со страховым полисом КАСКО расходы на ремонт в этом случае возместит страховая компания.

Что такое КАСКО

Это полис добровольного автострахования. Он страхует автомобиль и покрывает убытки от его повреждений, поэтому автовладельцу не нужно платить за ремонт из своего кармана.

В этом и главное отличие КАСКО от полиса обязательного автострахования ОГПО, который страхует ответственность автовладельца и возмещает убытки только потерпевшей во время ДТП стороне.

В чем отличия КАСКО от ОГПО

Представим ситуацию: автовладелец нарушил ПДД и врезался в другой автомобиль. Он виновник ДТП.

У него есть два полиса: ОГПО и КАСКО.

Полис ОГПО защищает ответственность автовладельца перед пострадавшими в ДТП. Поэтому страховая компания по этому полису выплатит компенсацию только владельцу пострадавшего авто.

Полис КАСКО защищает сам автомобиль. Поэтому страховая компания в этом случае выплатит компенсацию автовладельцу, который купил страховку. Даже несмотря на то, что он стал виновником ДТП и по сути сам разбил свой автомобиль.

Какие убытки возмещает КАСКО

Обычно страховые компании выплачивают компенсацию по следующим видам рисков: повреждения от ДТП, стихийных бедствий или аварий отопительных, канализационных и водопроводных систем, угон, пожар, кража запчастей и полное уничтожение автомобиля.

Ещё в условиях страхования можно встретить пункт «противоправные действия третьих лиц». Это значит, что если кто-то посторонний оставит вмятину на машине, поцарапает её или разобьёт окно — страховая компания возместит ущерб.

Риски, от которых будет застрахован автомобиль, можно выбрать при оформлении страховки. От их количества зависит стоимость полиса.

Сколько стоит КАСКО

Стоимость полиса КАСКО регулируют страховые компании. Обычно при заключении договора они обращают внимание на степень риска и другие факторы, которые могут повлиять на размер компенсации в будущем. Поэтому стоимость страховки для одной машины может различаться в разных компаниях.

Как правило, стоимость страховки зависит от следующих факторов:

Автомобиль. При заключении договора страховщики могут брать в расчёт марку, модель и год выпуска автомобиля, потому что от этих факторов может зависеть размер будущей страховой выплаты.

Например, год выпуска влияет на стоимость автомобиля. Чем новее машина — тем дороже её ремонт. Чем дороже ремонт — тем больше рисков для страховой компании. Поэтому полис КАСКО для новых автомобилей может быть дороже.

То же самое касается марки и модели автомобиля. Одни марки более «популярны» у угонщиков, другие — менее, поэтому тарифы для часто угоняемых марок будут выше. Или, например, для редких моделей сложнее достать запчасти, что влияет на их стоимость. Соответственно с такими моделями у страховой компании выше риск выплатить большую сумму компенсации, что тоже отразится на стоимости полиса.

Водитель. Также страховые компании могут брать в расчет возраст автовладельца, стаж его вождения и то, как часто он попадает в аварии. Для опытного водителя, который ни разу не попадал в ДТП, страховка будет дешевле, чем для новичка, который уже становился виновником аварий.

Иногда страховые компании идут ещё дальше и при оформлении договора анализируют собственную статистику аварийности. Они могут определить, например, в каком возрасте автовладельцы чаще попадают в ДТП, и повысить тарифы для клиентов этого возраста. Ничего личного, только сухая статистика и теория вероятности.

Дополнительные факторы. Ещё стоимость страховки может зависеть, например, от того, установлена ли в машине сигнализация и где вы паркуетесь — во дворе или на охраняемой стоянке с камерами наблюдения. И таких факторов может быть много.

Что такое «лимитированное» КАСКО

Страховка со всеми доступными рисками и дополнительными функциями может стоить дорого. Не каждый автовладелец сможет позволить себе такую. Поэтому страховые компании продают «лимитированное» КАСКО.

Это программы, которые страхуют автомобиль от одного или нескольких рисков. Например, только от повреждений, полученных в ДТП.

В нашей компании есть программа КАСКО Express. По ней мы возместим ущерб только по одному риску — ДТП. Это удобно, потому что аварии — это самый распространенный риск на дорогах, да и стоимость страховки в этом случае в несколько раз ниже, чем за программу со всеми рисками.

Что нужно, чтобы оформить КАСКО

Для начала посчитайте стоимость полиса. Как мы писали, она может отличаться в разных страховых компаниях. Даже при одинаковых условиях.

Просчёт можно сделать на сайте страховщиков. У большинства компаний есть удобные онлайн-калькуляторы, куда нужно ввести данные о себе и своей машине. Если калькулятора нет, то узнать стоимость полиса можно через колл-центр компании.

Когда выберите компанию, обязательно изучите условия страхования. Это юридический документ, который определяет правила, по которым работает страховка: риски, порядок выплаты компенсации, сроки, в которые нужно написать заявление о страховой выплате и многое другое.

Нужно, чтобы вы понимали, как вести себя в той или иной ситуации. Например, если произойдет страховой случай, то какие документы нужно собрать и в течение скольких дней нужно написать заявление.

Последний этап — оформление страховки. У большинства казахстанских компаний программы лимитированного КАСКО можно купить онлайн. Чтобы купить программу с полным набором рисков, нужно пройти осмотр. Это когда к вам приедут специалисты страховой компании, чтобы сфотографировать авто. Это нужно, чтобы лучше оценить стоимость авто (и возможные риски).

Какие документы нужны для оформления КАСКО

Как правило, нужны следующие документы: техпаспорт, удостоверение личности и права. Хотя разные страховые компании могут попросить дополнительные документы.

ОС ГПО ВТС

Обязательное страхование владельцев транспортных средств

Правила страхования «ОС ГПО ВТС» старая редакция- (RUS) , новая редакция — (RUS)

Наши преимущества

Прямая выплата через НСК без посредников

Более 20-ти лет на рынке

Служба аварийного комиссара 24/7

Быстрая онлайн покупка

Покупайте страховку онлайн в любой удобный для Вас момент

НСК это динамичная , современная компания с богатыми традициями и большим опытом работы на казахстанском рынке.

Имидж страховой компании внушает доверие и подчеркивает её индивидуальность.

Максут Жумаев , известный казахский альпинист, капитан сборной альпинистов РК, многократный чемпион и призёр первенства Республики Казахстан по альпинизму в высотном классе.

Здорово, что не только вершины страхового рынка покоряются команде НСК, но и вершины реальные. Несмотря на все сложности мы идем вперед, шаг за шагом, закаляя дух настоящего альпиниста.

Риск непредвиденных ситуаций — часть нашей жизни. Но мы можем их минимизировать, доверившись профессионалам сферы страхования. Именно поэтому я выбираю страховку НСК для бизнеса, для себя и конечно для дома!

Страховка для нашей семьи — норма жизни. Например, при выезде из страны мы покупаем страховку для туристов, постоянно оформляем страховку от спортивных травм для детей, есть страховка на авто и недвижимость. Приятно, когда компания ценит и экономит время клиента, улучшает сервис. Страховой пакет «Онлайн-доктор» стал для нашей семьи надежным помощником в вопросах здоровья.

Я владелец собственного бизнеса по производству мебели.

В цехах всегда кипит работа , в процессе может произойти любое происшествие , поэтому важно застраховать свое имущество и спокойно сосредоточиться на деле.

По достоинству оценил сервис онлайн покупки страхового полиса. Полис доставили в тот же день. Очень удобно и оперативно.

Особенности моей профессии предусматривают частые командировки и экспедиции, где необходимо сосредоточиться на главном – съемках в различных условиях, не отвлекаясь ни на что другое. Поэтому, неважно в какую часть света я отправляюсь – в любом путешествии страховка всегда с собой.

Парк автомобилей с каждым годом обновляется, и сегодня обязательной страховки не всегда хватает на покрытие ущерба при аварии. Тогда на выручку приходит полис добровольного страхования своей ответственности, он поможет увеличить сумму выплаты. Рекомендую!

Дружба с НСК началась несколько лет назад, с тех пор много проектов и классных идей было реализовано вместе. В НСК работают современные и креативные ребята. А страховка это крутая вещь, которая нужна всегда, даже когда об этом не подозреваешь.

Я покупаю страховку в НСК, потому что это легко сделать онлайн. Не надо тратить время на очереди, дорогу. Оформил за пять минут на смартфоне или ноутбуке, оплатил и страховка прилетает на почту. Кайф!

В начале 2018 года я вместе с командой отправился в #TeaDrinkingTour2018 – большой мото пробег по Индии и Непалу. Путешествие было долгим, интересным и экстремальным. Мы проехали на мотоциклах более 5000 тысяч км. Благодаря страховке от НСК, все участники поездки были спокойны и уверены в том, что ничего не случится в дороге. Мы заблаговременно застраховали себя от несчастных случаев, что конечно же, должен и обязан делать каждый! Особенно, если вы не «овощной» турист, а планируете пользоваться техникой и смотреть достопримечательности не только «шаговой доступности».

Обязательную страховку на машину делают все, но не все понимают, что она защищает не твою машину, а чужую! Лучше застраховать свой автомобиль полисом КАСКО и расслабиться, наслаждаясь жизнью.

Осваивать планету вместе со своим ребенком , всей семьей — это очень увлекательно. Когда вы едете путешествовать — обязательно нужна страховка , чтобы , в случае необходимости , обеспечить себе качественную и своевременную медицинскую помощь , а без полиса обслуживание в зарубежных клиниках выйдет очень дорого.

Езда на джипе дает много преимуществ и возможность путешествовать на машине по красивейшим местам Казахстана.

Я много сил и денег вложил в подготовку своей машины , защитная краска ZPro спасает кузов от царапин , ну , а от серьезных последствий , в случае ДТП может спасти только страховка.

Оперативный , своевременный и качественный вариант страхования на все случаи жизни — что может быть удобнее сейчас , когда часто невозможно предусмотреть всё , плюс дикая нехватка времени на совершенно необходимые вещи… Ценю и рекомендую!

Сегодня страхование стало неотъемлемой частью жизни любого человека.

Мы покупаем страховку для наших автомобилей , медицинскую страховку , страховку на время пребывания за границей. В жизни может произойти все , что угодно и хотелось бы , чтобы рядом был надежный партнёр , который поможет в трудную минуту.

Именно поэтому я выбираю НСК — настоящего профессионала в сфере страхования.

Честность и благонадёжность в наше время становятся редкостью , поэтому проверенный партнер всегда на вес золота. НСК одна из немногих компаний , которой можно выразить благодарность за отличную работу и высокий профессиональный уровень.

Спасибо нашим партнерам из НСК за постоянное ощущение подушки безопасности! По правде говоря это немаловажное чувство, особенно, когда ты штурмуешь 5416 метров. Хоть страховкой мы не воспользовались, но ее наличие греет душу как пуховой спальник. Мы были спокойны, и это спокойствие давало много сил и уверенности.

Жить приключениями, быть постоянно в дороге, рисковать, совершая все новые открытия, чувствуя при этом безопасность — настоящая жизнь-мечта. Неважно где я сегодня, будь то дно океана, кратер вулкана или вершина Гималаев, благодаря заботе НСК я чувствую себя в сохранности. Спасибо ребята!

Игорь Михайлов, DJ NEMO

Часто спрашивают

Вышел новый закон об онлайн страховании, на кого он распространяется?

Новый закон об онлайн страховании – это закон глобального уровня.

Основной идеей закона является полное упразднение бумажной формы страховых полисов и их замены на электронный формат. Теперь нет никаких бумаг – страховые полисы для обязательных видов страхования будут выдаваться лишь в электронной форме.

С 1 января 2019 года, находясь в любом месте и имея выход в интернет, клиент может приобрести страховой полис на свой автомобиль. Физическое лицо может оплатить его банковской картой, а в случае отсутствия карты, может сформировать счёт на оплату.

Какое основное отличие старого и нового формата страхования?

Когда страховые компании заключали договоры с автовладельцами, страховой договор передавался в ЕСБД на основании тех документов, которые предоставил сам клиент. В этом случае могли возникнуть ошибки оператора, агента или самого клиента.

Сейчас, помимо обычной отправки данных в ЕСБД, изначально происходит верификация (проверка) с государственными базами данных (ГБД). То есть после ввода личных данных клиента и данных по автомобилю система перепроверяет их верность посредством интеграции ЕСБД с ГБД. Только после того, как система подтверждает введённые данные, заключается страховой договор.

Таким образом все базы данных будут постоянно улучшаться. Больше не будет некорректных данных и мошенничества.

Какие документы необходимо сдать в страховую компанию для оформления выплаты по ОС ГПО ВТС?

Список необходимых документов для потерпевших выглядит следующим образом:

• Заявление о страховом случае;

• Заявление на организацию оценки;

• Тех. паспорт пострадавшего транспортного средства (копия);

• Доверенность на право получение денег (предъявляется в оригинале), в том случае, когда за выплатой обращается не собственник по техпаспорту;

• Уд. личности (копия) выгодоприобретателя;

• Банковские реквизиты (информация о счете выгодоприобретателя) для зачисления денежных средств;

• Постановление Административного суда, вступившее в законную силу, либо Приговор суда (оригинал);

• Отчет об оценке ущерба имущества (составляется страховой компанией);

• Заявление на осуществление страховой выплаты;

• Банковские реквизиты (информация о счете выгодоприобретателя) для зачисления денежных средств.

при причинении вреда жизни или здоровью дополнительно предоставляются:

Больничный лист/ выписной эпикриз и т.п. (документы подтверждающие причинение вреда здоровью в результате ДТП);

• Фискальные, товарные чеки (документы, подтверждающие понесенные расходы на лечение в оригинале);

• Справка об установлении инвалидности;

• Свидетельство о смерти (нотариально заверенная копия).

Как выглядит электронный формат страхового полиса?

Электронный формат страхования состоит из набора цифр и букв. Это не word-документ или pdf-файл, это набор символов, который хранится в ЕСБД (единая страховая база данных).

В какие сроки проводится оценка повреждений после ДТП по ОС ГПО ВТС?

Оценка повреждений ТС проводится после письменного заявления выгодоприобретателя.

Осмотр ТС производится в течении 3х рабочих дней. Результат оценки готовится в течении 7ми рабочих дней.

Для чего нужен полис ОС ГПО ВТС?

Согласно страховому законодательству РК каждый владелец ТС обязан страховать свою ответственность перед третьим лицом. если происходит ДТП , с причинением вреда третьим лицам , то страховая компания виновника ДТП оплачивает ущерб нанесенный пострадавшим.

В какие сроки рассматривается выплата по ОС ГПО ВТС?

После сдачи полного пакета документов , выплатное дело рассматривается в течении 15ти рабочих дней.

Как сейчас происходит процесс онлайн-страхования?

Всё достаточно просто. Клиент заходит на наш сайт, переходит в в раздел «Калькуляторы» и выбирает ОС ОГПО ВТС (обязательное страхование гражданско-правовой ответственности владельцев автотранспортных средств). Затем он вводит личные данные, знакомится с правилами страхования ОГПО, подтверждает мобильный номер с помощью смс-сообщения и оплачивает страховую премию банковской картой. По завершению процесса оформления договора, клиент получает смс-уведомление с присвоенным, уникальным номером договора.

Какие документы необходимы при оформлении страховой выплаты по программе КАСКО?

Для оформления выплаты по КАСКО необходимы документы:

- Заявление;

- Полис ( копия);

- Договор страхования ( копия);

- Дополнительное соглашение либо приложение ( копия);

- Тех. паспорт ( копия);

- Вод. удостоверение ( копия);

- Уд. личности ( копия);

- Дов-ть либо путевой лист ( копия);

- РНН , банковские реквизиты выгодоприобретателя ( копия);

- Заключение мед. освидетельствования;

- Дефектовочный акт с Сервис Центра;

- Счет с Сервис Центра;

- Заявление от собственника;

- Платежное поручение;

- Отчет об оценке;

- Заключение по определению среднерыночной стоимости , фото АО «НСК » ;

- Акт аварийного комиссара;

- Акт выполненных работ , счет-фактура;

Документ компетентного органа подтверждающий факт страхового случая ( является необязательным для ряда программ КАСКО):

- Протокол о нарушении ПДД;

- Схема ДТП;

- Объяснительные участников ДТП;

- Постановление Административного суда , вступившее в законную силу , либо Приговор суда. В случае не передачи дела в суд — Постановление УДП ДВД или другого компетентного органа ( оригинал).

Как можно проверить наличие страховки?

Существует несколько способов.

1. Отследить наличие страховки можно в личном кабинете нашего сайта или в мобильном приложении, где видно все заключенные страховые договоры – активные и закрытые. Соответственно, в активных договорах будет действующая страховка.

2. Можно зайти на сайт государственного кредитного бюро и проверить наличие текущего страхового полиса по собственному ИИН, уникальному номеру страхового договора и гос.номеру автомобиля.

3. Если вы хотите ознакомиться со всей историей страхования, можно выполнить вход по ЭЦП в другом разделе сайта ГКБ.

В какие сроки рассматривается выплата по КАСКО?

Сроки рассмотрения выплатного дела по программе КАСКО определяются условиями договора. Как правила , срок рассмотрения составляет до 7ми рабочих дней.

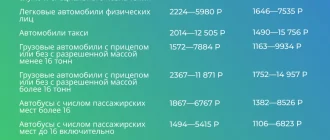

Сколько стоит полис ОС ГПО ВТС?

Для расчета стоимости полиса необходимы следующие данные:

- Ваш ИИН, с помощью него мы определим класс Вашего бонус-малуса;

- Место регистрации и тип Вашего авто;

- Ваш возраст и стаж вождения, а также имеете ли Вы льготы?

Дополнительно, Вы можете провести самостоятельный расчет стоимости Вашего полиса, пройдя по ссылке на страничку калькулятора НСК.

Какие документы необходимы при оформлении выплаты по программе страхования от НС?

Для оформления выплаты по ДС от НС необходимы документы:

- Заявление;

- Полис ( копия);

- Договор страхования ( копия);

- Листок нетрудоспособности;

- Выписка из истории болезни;

- Удостоверение личности выгодоприобретателя ( копия);

- РНН , банковские реквизиты выгодоприобретателя ( копия): БИК , ИИК , РНН , Кбе банка , лицевой либо карточный счет получателя;

- Документы , подтверждающие факт наступления страхового случая;

- Документы , подтверждающие фактические мед. Расходы;

- Счет-фактура;

- Фискальные чеки;

- Назначение врача.

Что такое класс Бонус-малус?

Бонус-малус — система скидок (в переводе с латинского «хороший-плохой»), применяемая в страховании, которая изменяет размер страховой премии, которую платит клиент страховщику, в зависимости от его истории страховых случаев. Класс бонус-малус возрастает при безаварийной езде, и понижается при ДТП по вине клиента. Таким образом, стоимость ОС ГПО ВТС уменьшается или увеличивается в зависимости от бонус-малуса.

В какие сроки рассматривается выплата по программе страхования от НС?

Сроки рассмотрения выплатного дела по программе ДС от НС определяются условиями договора. Как правила , срок рассмотрения составляет 10 рабочих дней.

Какие документы нужны для оформления ОС ГПО ВТС?

Для оформления ОС ГПО ВТС необходимы документы: удостоверение личности/паспорт (всех застрахованных), водительское удостоверение (всех застрахованных), техпаспорт ТС.

Какие документы необходимы при оформлении выплаты по программе страхования Имущества?

Для оформления выплаты по Дс Имущества необходимы документы:

- Заявление;

- Полис ( копия);

- Договор страхования ( копия);

- Дополнительное соглашение , либо приложение;

- Заявление на страхование ;

- Правоустанавливающие документы на имущество;

- При пожаре:

— Акт о пожаре ( зав.печатью);

— Пожаро-техническая экспертиза. - При затопе:

— Акт КСК. - Заверенные уполномоченными органами копии документов , подтверждающие наступление страхового случая;

- Документы подтверждающие наличие , стоимость товара ( инвойс , счет фактура);

- Акт осмотра аварийного комиссара

- Отчет об оценке ущерба.

Можно ли в один страховой полис вписать несколько человек?

В один страховой полис можно вписать несколько застрахованных лиц при условии, что в данный полис будет вписано только одно ТС. Так же в полис можно вписать несколько ТС, но при условии, что застрахованным будет являться только один человек.

В какие сроки рассматривается выплата по программе страхования Имущества?

Сроки рассмотрения выплатного дела по программе страхования имущества определяются условиями договора. Как правила , срок рассмотрения составляет 10 рабочих дней.

Как переоформить/расторгнуть договор ОС ГПО ВТС?

Переоформление полиса допускается при расторжении Вашего договора и заключении нового полиса. Данная процедура возможна только в присутствии Основного страхователя. Для переоформления/расторжения договора ОС ГПО ВТС Вам необходимо обратиться в офис нашей компании, где вы оформляли старый полис или в ближайший к Вам офис НСК http://www.nsk.kz/ru/contacts/. При себе необходимо иметь следующие документы: удостоверение личности (паспорт), водительские права, тех. паспорт.

Какие документы необходимо подать в страховую компанию для оформления выплаты по ВЗР?

В случае , когда Застрахованный оплатил за медицинские услуги наличными деньгами , согласовав с сервисной компанией или Страховщиком , в качестве подтверждения наступления страхового случая Страхователь/Застрахованный представляет Страховщику следующие документы:

- Заявление о страховом случае с детальным описанием обстоятельств наступления страхового случая;

- Оригинал Договора;

- Копия документа , удостоверяющего личность ( паспорт , удостоверение лица без гражданства), регистрационный номер налогоплательщика ( РНН);

- Оригиналы фискальных чеков;

- Оригиналы товарных чеков , счета-фактуры , квитанции об оплате с указанием наименования каждого медицинского препарата , процедуры , приема врачей , их количества и стоимости;

- Назначения лечащего врача на прием медицинских препаратов , прохождение процедур , прием врачей , за которые выставлены счета;

- Оригиналы медицинских заключений;

- Оригиналы документов , подтверждающие расходы на специализированный медицинский транспорт;

- Документы подтверждающий звонок в сервисную компанию ( распечатки телефонных разговоров)

- Другие документы , необходимые Страховщику в качестве доказательств , подтверждающих размер произведенных расходов;

- Нотариально заверенный перевод документов на русский или государственный языки;

- Документы компетентных органов , подтверждающие факт , обстоятельства наступления страхового случая;

- Заявление на осуществление страховой выплаты по страховому случаю Застрахованным должно быть представлено Страховщику в письменной форме в течение 5 ( пяти) календарных дней с момента прибытия на территорию Республики Казахстан.

В какие сроки рассматривается выплата по страхованию ВЗР?

Страховая выплата производится не позднее 15 ( пятнадцать) банковских дней со дня предоставления Страхователем последнего из документов , предусмотренных Договором.

Источник https://rebus-finance.kz/avtostrahovanie-v-kazahstane-osago-i-kasko/

Источник https://ffins.kz/blog/238-kasko-chto-eto-takoe-i-kak-rabotaet

Источник https://www.nsk.kz/ru/products/avtostrahovanie/os-gpo-vts/