Приобретение основного средства: автомобиль

Организация заключила договор с ООО «Автопарк» на поставку автомобиля Ford Mondeo стоимостью 792 960 руб. (в т. ч. НДС 18%).

19 марта перечислена 100% предоплата поставщику.

02 апреля Автомобиль Ford Mondeo получен от поставщика.

Рассмотрим пошаговую инструкцию оформления примера. PDF

Перечисление аванса поставщику

Принятие к учету внеоборотного актива

Принятие к учету НДС

Регистрация СФ поставщика

Принятие НДС к вычету

Отражение вычета НДС в Книге покупок

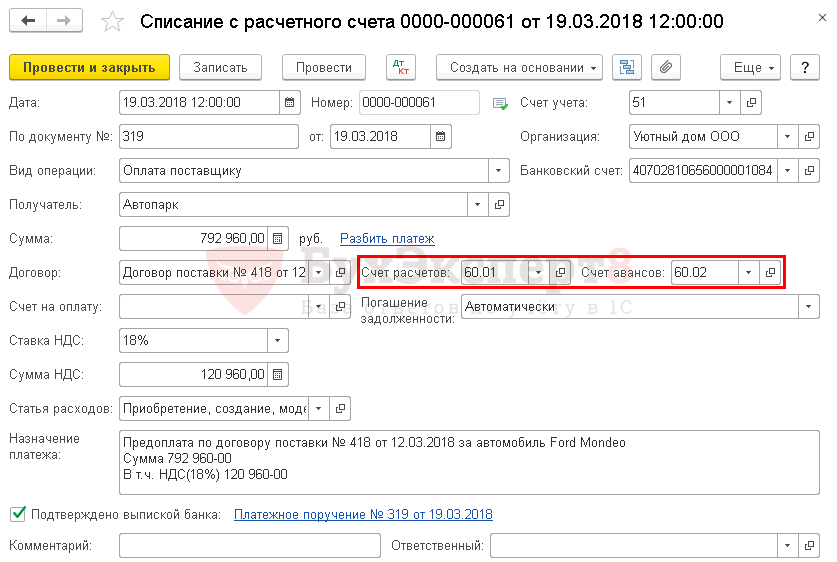

Перечисление аванса поставщику

Перечисление аванса поставщику отражается документом Списание с расчетного счета вид операции Оплата поставщику в разделе Банк и касса – Банк – Банковские выписки – Списание .

В нашем примере расчеты с поставщиком ведутся в рублях, поэтому по умолчанию устанавливаются следующие счета расчетов с поставщиком:

- Счет расчетов — 60.01 «Расчеты с поставщиками и подрядчиками»;

- Счет авансов — 60.02 «Расчеты по авансам выданным».

В документе указывается:

- Сумма — сумма оплаты в руб., согласно выписке банка.

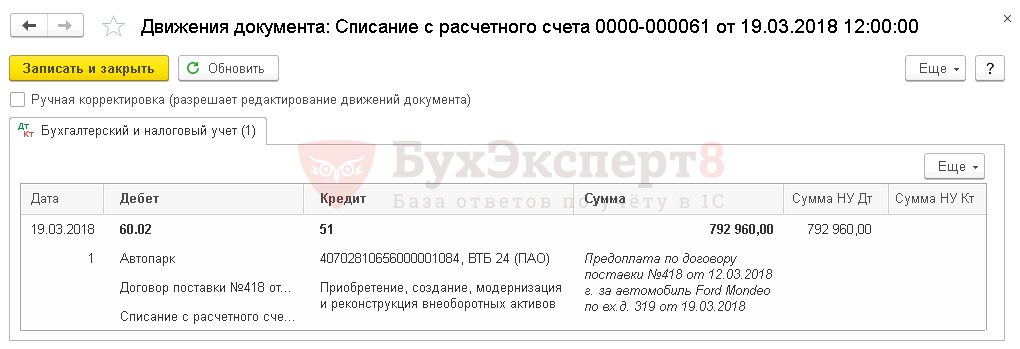

Проводки по документу

Документ формирует проводку:

- Дт 60.02 Кт 51 – аванс, выданный поставщику.

Если поставщик выставил авансовый счет-фактуру на предварительную оплату, то Организация может воспользоваться правом на вычет по НДС.

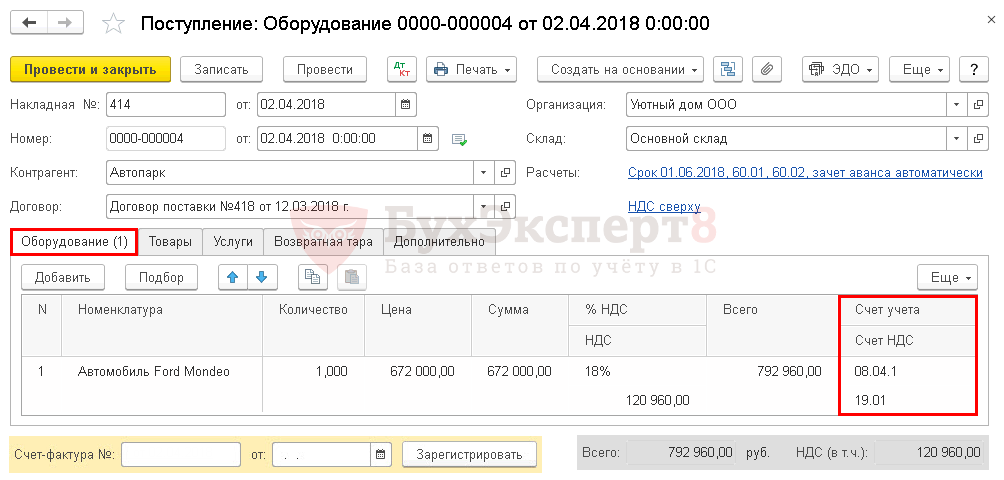

Приобретение внеоборотного актива

Затраты на приобретение автомобиля, который в последующем будет принят к учету в качестве основного средства, учитываются по счету 08.04 «Приобретение объектов основных средств» (Инструкция по применению Плана счетов, утв. Приказом Минфина РФ от 31.10.2000 N 94н).

В 1С есть два варианта оформления приобретения и принятия к учету ОС:

Стандартный вариант, при котором используется документы:

- оприходование ОС — документ Поступление (акт, накладная) вид операции Оборудование ;

- ввод в эксплуатацию ОС — документ Принятие к учету ОС ;

Упрощенный вариант, при котором используется единый документ:

- оприходование и ввод в эксплуатацию ОС — документ Поступление (акт, накладная) вид операции Основные средства .

В нашем примере в первоначальную стоимость ОС будут включаться затраты на пошлину за регистрацию автомобиля в органах ГИБДД, поэтому мы воспользуемся стандартным вариантом принятия ОС к учету.

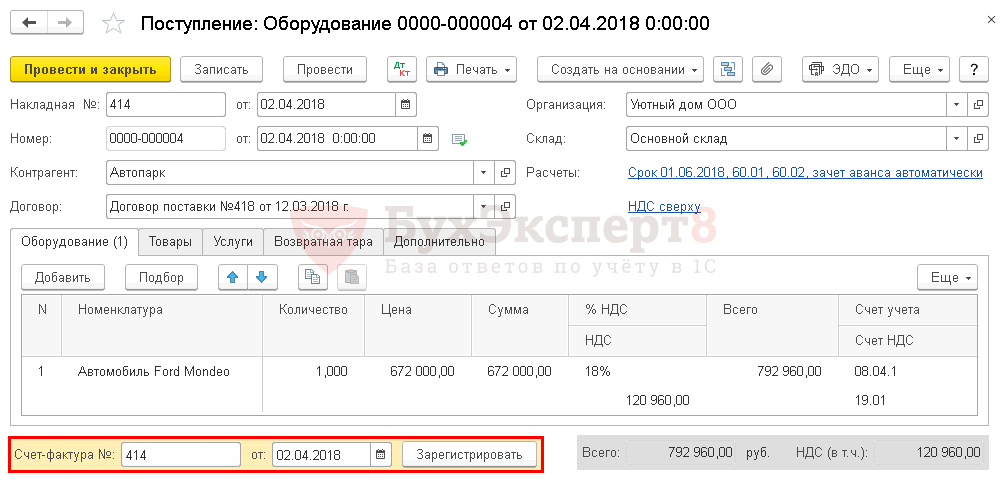

Сформируем документ Поступление (акт, накладная) вид операции Оборудование в разделе ОС и НМА – Поступление основных средств – Поступление оборудования . Данные о приобретаемом автомобиле указываются на вкладке Оборудование .

В табличной части указывается:

- Номенклатура — приобретаемый автомобиль из справочника Номенклатура с Видом номенклатурыОборудование(объекты основных средств).

- Счет учета заполняется в документе автоматически в зависимости от настроек в регистре Счета учета номенклатуры .

Для вида номенклатуры Оборудование (объекты основных средств) по умолчанию установлен счет 08.04.1 «Приобретение компонентов основных средств», но его можно в документе поменять вручную. PDF

В документе Поступление (акт, накладная) вид операции Оборудование указывать счет 08.04.2 «Приобретение основных средств» нельзя, т. к. он используется для принятия к учету ОС в упрощенном способе.

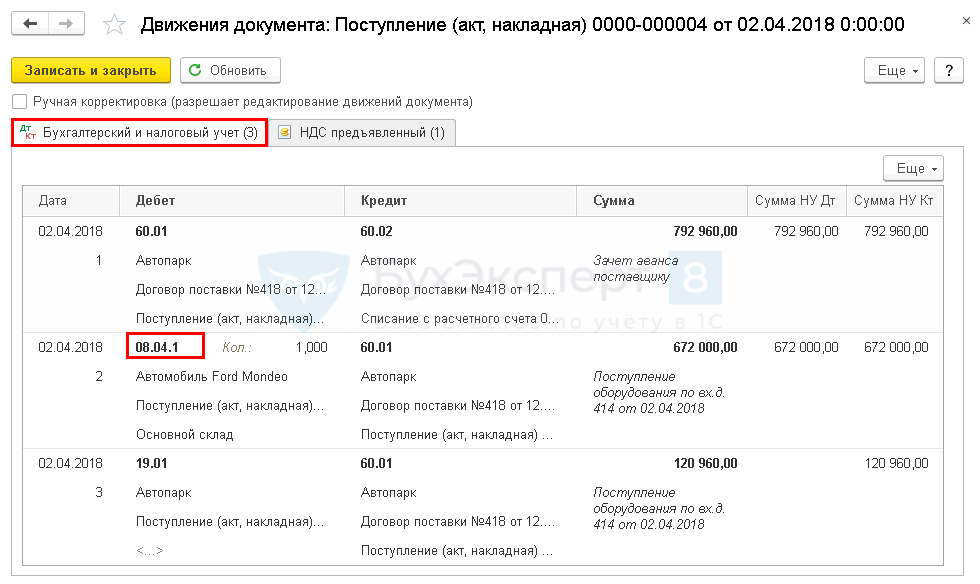

Проводки по документу

Документ формирует проводки:

- Дт 08.04.1 Кт 60.01 — принятие к учету внеоборотного актива;

- Дт 19.01 Кт 60.01 — принятие к учету НДС;

- Дт 60.01 Кт 60.02 — зачет аванса.

Регистрация СФ поставщика

Для регистрации входящего счета-фактуры от поставщика необходимо указать его номер и дату внизу формы документа Поступление (акт, накладная) и нажать кнопку Зарегистрировать .

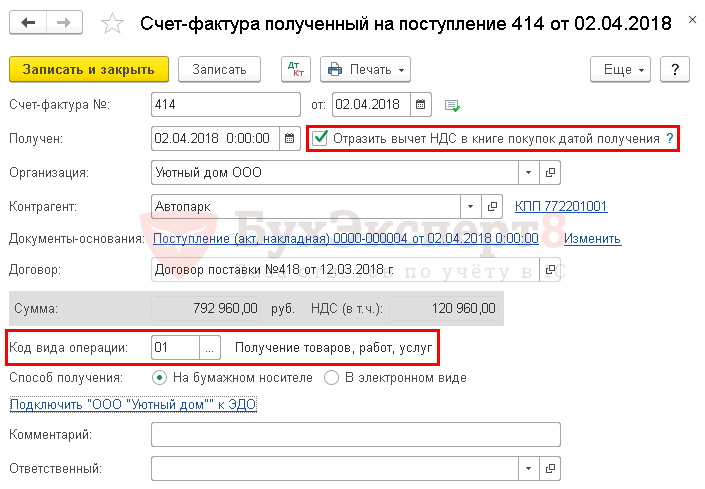

Документ Счет-фактура полученный автоматически заполняется данными документа Поступление (акт, накладная) .

- Код вида операции — 01 «Получение товаров, работ, услуг».

Независимо от того, установлен или нет в документе флажок Отразить вычет НДС в книге покупок датой получения , при его проведении не будут сделаны проводки по принятию НДС к вычету. Вычет НДС по приобретенному ОС в 1С возможен только через документ Формирование записей книги покупок .

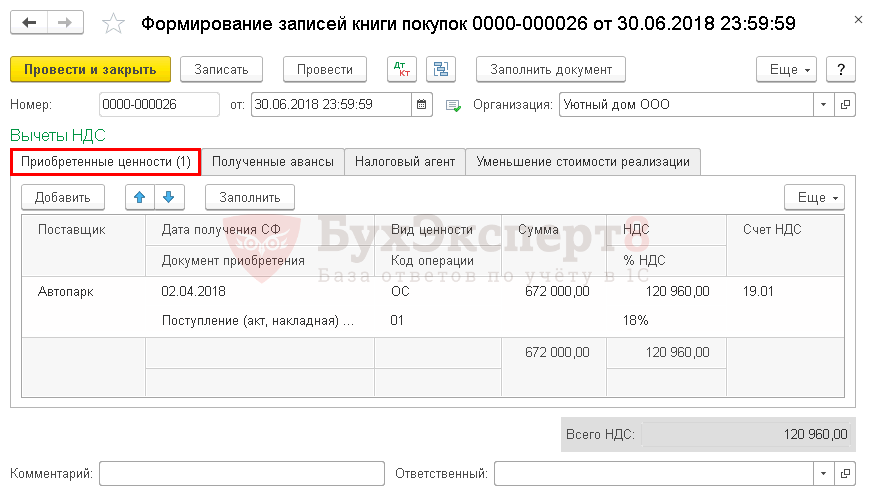

Принятие НДС к вычету по ОС

- ОС должны использоваться в деятельности, облагаемой НДС;

- в наличии — правильно оформленный СФ (УПД);

- ОС приняты к учету, в т. ч. учтены на счете 08.04 «Приобретение объектов основных средств» (абз. 3 п. 1 ст. 172 НК РФ, Письмо Минфина РФ от 04.07.2016 N 03-07-11/38824, Письмо Минфина РФ от 18.11.2016 N 03-07-11/67999).

Принятие НДС к вычету по приобретенному ОС оформляется документом Формирование записей книги покупок в разделе Операции — Закрытие периода — Регламентные операции НДС . Для автоматического заполнения вкладки Приобретенные ценности необходимо воспользоваться кнопкой Заполнить .

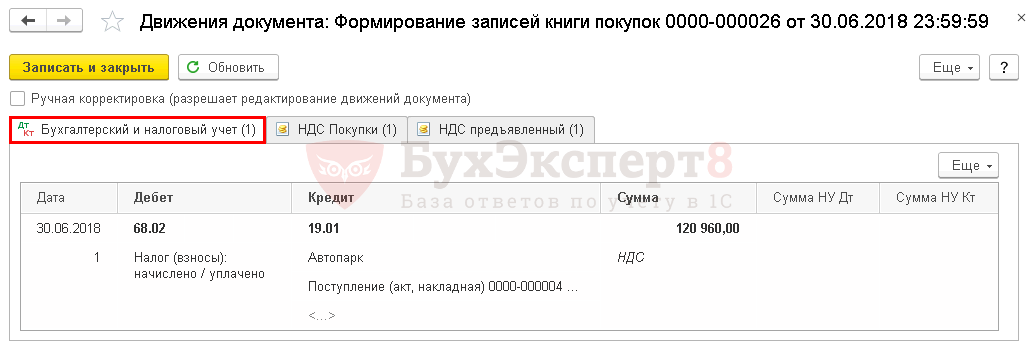

Проводки по документу

Документ формирует проводку:

- Дт 68.02 Кт 19.01 — принятие НДС к вычету по ОС.

Отчет Книга покупок можно сформировать из раздела Отчеты – НДС – Книга покупок . PDF

Декларация по НДС

В декларации по НДС сумма вычета НДС отражается:

- сумма НДС, принятая к вычету.

В Разделе 8 «Сведения из книги покупок»:

- счет-фактура полученный, код вида операции «01».

Проверьте себя! Пройдите тест на эту тему по ссылке >>

Продолжение примера смотрите в публикациях:

См. также:

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- .Достаточно часто у бухгалтера при появлении договора на приобретение основных..Основные средства (ОС), предназначенные исключительно для сдачи в аренду, отражаются.

(3 оценок, среднее: 5,00 из 5)

Публикацию можно обсудить в комментариях ниже.

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно в Личном кабинете

Обсуждение (8)

Не понятно, как закроется сч. 08.04.1 на сумму госпошлин?

Добрый день.

На счете 08.04.1 «Приобретение компонентов основных средств», формируется первоначальной стоимости ОС. В первоночальную стоимость в БУ входит стоимость автомобиля и госпошлина. В налоговом учете расходы нагоспошлину сразу списывается на расходы. Сформируйте ОСВ по счету 08.04.1

Счет 08.04.1 закроется при принятии к учету ОС документом Принятие у учету ОС.

Постановка на учет автомобиля в бухгалтерском учете

Учет автомобиля в бухгалтерском учете имеет ряд особенностей по сравнению с учетом других основных средств. Из предложенной статьи вы узнаете о том, как правильно поставить на учет автомобиль в зависимости от источника его поступления.

Классификация и оценка автомобилей

Исходя из положений ФСБУ 6/2020 «Основные средства», действующим с 2022 года (до 2022 года — ПБУ 6/01 «Учет основных средств»), автомобиль относится к основным средствам (ОС).

С 2022 года ПБУ 6/01 утратил силу. Вместо него действуют ФСБУ 6/2020 «Основные средства» и ФСБУ 26/2020 «Капитальные вложения». Как правильно учитывать изменение первоначальной стоимости ОС при применении новых стандартов, детально разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Исключением являются автомобили, приобретенные для перепродажи (тогда они являются товаром) и автомобили, произведенные на предприятии (тогда они учитываются как готовые изделия).

О том, какое имущество относится к основным средствам предприятия, узнайте здесь.

Для учетных целей автомобили как ОС подразделяются по следующим признакам:

- В зависимости от цели использования в деятельности предприятия: производственные или непроизводственные.

- В зависимости от степени использования: находящиеся в запасе, в эксплуатации, на консервации, в аренде.

- В зависимости от принадлежности: собственные и арендованные.

Перед тем как оприходовать поступивший автомобиль на счете 01 «Основные средства», все сопутствующие затраты бухгалтер аккумулирует на счете 08 «Вложения во внеоборотные активы». Накопленные на счете 08 затраты бухгалтер списывает в дебет счета 01 при приведении автомобиля в состояние, в котором его можно использовать.

К учету данный вид имущества принимается по первоначальной стоимости. Она определяется в момент ввода в эксплуатацию и остается неизменной на протяжении всего периода нахождения на предприятии.

В зависимости от источника поступления автомобиля первоначальной его стоимостью будет являться:

- При покупке — стоимость, определенная договором купли-продажи (без НДС), включая стоимость: информационных услуг; услуг, связанных с приобретением, доставкой; расходов посредников; таможенных и прочих пошлин и сборов; процентов по кредиту.

ООО «Фортуна» приобрело в автосалоне новую машину марки Ford стоимостью 1 200 000 руб. без НДС

Государственная пошлина, уплаченная за регистрацию автомобиля, составила 2 000 руб.

Бухгалтер «Фортуны» оформил следующие проводки:

- перечислена оплата автосалону за автомобиль: Дт 60 Кт 51 — 1 200 000 руб.;

- автомобиль поступил от автосалона: Дт 08 Кт 60 — 1 200 000 руб.;

- ООО «Фортуна» перечислило с р/с государственную пошлину: Дт 68 Кт 51 — 2 000 руб.;

- затраты на оплату пошлины учтены при определении первоначальной стоимости: Дт 08 Кт 68 — 2 000 руб.

- автомобиль введен в эксплуатацию: Дт 01 Кт 08 — 1 202 000 руб.

- При внесении в счет вклада в уставный капитал — стоимость автомобиля по заключению оценщика.

Участник ООО «Стиль» Борисов П. П. осуществил взнос в уставной капитал ООО автомобилем Volvo. В представленном Борисовым акте независимого оценщика автомобиль был оценен в 800 000 руб.

Бухгалтер предприятия выполнит следующие действия:

- отражена задолженность Борисова по оплате доли в уставном капитале: Дт 75 Кт 80 — 800 000 руб.;

- Борисовым передан в качестве оплаты доли автомобиль Volvo: Дт 08 Кт 75 — 800 000 руб.;

- полученный автомобиль введен в эксплуатацию: Дт 01 Кт 08 — 800 000 руб.

- При получении безвозмездно — рыночная цена автомобиля на дату его принятия к учету и стоимость услуг по его доставке, постановке на регистрационный учет и подготовке к использованию.

Для определения рыночной цены передаваемого объекта можно воспользоваться информацией, содержащейся в СМИ, данными органов статистики, организаций-изготовителей, ценами, определенными в экспертных заключениях.

ООО «Солнышко» по договору дарения получило от единственного участника автомобиль LADA Granta стоимостью 250 000 руб.

В автосервисе был произведен ремонт LADA Granta на сумму 52 000 руб.

Государственная пошлина составила 2 500 руб.

Бухгалтер ООО ввел автомобиль в эксплуатацию в следующем порядке:

- Дт 08 Кт 98 — 250 000 руб. — от единственного участника получен LADA Granta в безвозмездном порядке;

- Дт 08 Кт 60 — 52 000 руб. — расходы на авторемонт отражены в учете;

- Дт 68 Кт 51 — 2 500 руб. — с расчетного счета ООО оплачена пошлина;

- Дт 08 Кт 68 — 2 500 руб. — расходы вошли в состав первоначальной стоимости LADA Granta;

- Дт 01 Кт 08 — 304 500 руб. — технически готовый автомобиль введен в эксплуатацию.

- При передаче по договору мены — стоимость ценностей, которые подлежат передаче или уже переданы в оплату стоимости автомобиля.

При невозможности установления стоимости ценностей она определяется по аналогии с тождественными (п. 11 ПБУ 6/01).

ООО «Альфа» отгрузило ООО «Станин» бытовую технику на сумму 1 416 000 руб., в том числе НДС — 216 000 руб.

Согласно договору мены «Станин» в оплату поставленной бытовой техники передал «Альфе» автомобиль Nissan.

Эти операции бухгалтер «Альфы» отразит так:

- Дт 62 Кт 90 — 1 416 000 руб. — показана задолженность ООО «Станин» за реализованную бытовую технику;

- Дт 90.3 Кт 68 — 216 000 руб. — отражен НДС в составе выручки, подлежащей получению от ООО «Станин»;

- Дт 08 Кт 60 — 1 200 000 руб. — от ООО «Станин» поступил автомобиль Nissan по договору мены;

- Дт 19 Кт 60 — 216 000 руб. — отражен входящий НДС;

- Дт 68 Кт 19 — 216 000 руб. — НДС по счету-фактуре ООО «Станин» принят к вычету;

- Дт 60 Кт 62 — 1 416 000 руб. — осуществлен зачет взаимных обязательств ООО «Альфа» и ООО «Станин» по договору мены;

- Дт 01 Кт 08 — 1 200 000 руб. — Nissan введен в эксплуатацию.

Как отразить в бухгалтерском учете покупку автомобиля у организации или физического лица по правилам новых ФСБУ 6/2020 «Основные средства» и ФСБУ 26/2020 «Капитальные вложения», детально разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и бесплатно переходите в Готовое решение.

Документальное оформление и аналитический учет поступления автомобиля

Срок полезного использования автомобиля в месяцах определяется на основании классификатора ОС.

С классификатором ОС можно ознакомиться здесь.

При поступлении автомобиля на предприятие за ним закрепляется инвентарный номер, который остается неизменным на протяжении всего срока службы автомобиля на данном предприятии. При последующем выбытии автомобиля этот номер для учета других ОС использованию не подлежит.

Поступление автомобиля оформляется актом приемки-передачи ОС-1 или самостоятельно разработанной и утвержденной формой. Акт составляется на каждый автомобиль с обязательным приложением технической документации.

Бланк формы ОС-1 можно скачать бесплатно, кликнув по картинке ниже:

Учет автомобилей на предприятии должен быть осуществлен в аналитике по каждой классификационной группе, по месту нахождения и по источникам приобретения. Данный порядок учета обеспечивается данными, содержащимися на карточках, открываемых для каждого инвентарного объекта, и синтетическим учетом по счету 01. Типовой формой карточки является форма ОС-6.

Предприятиям, имеющим небольшое количество ОС, разрешается вести их учет в инвентарной книге по местам учета и классификационным группам.

Примеры заполнения первичных документов по поступлению ОС см. в Типовой ситуации от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Итоги

При постановке на учет автомобиля необходимо особо уделять внимание правильному формированию его стоимости и документальному оформлению.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Автомобиль в компании: принимаем к учету

Как бухгалтеру оформить покупку автомобиля? В чем отличие покупки нового авто от б/у? Как определить первоначальную стоимость и какие налоги придется уплатить? — читайте в статье.

Покупка авто в организации

Как новые, так и бывшие в употреблении автомобили приобретают по договору купли-продажи. Если организация покупает транспортное средство у юридического лица, то необходимо оформить счет-фактуру и накладную. Кроме того, нужно оформить акт приема-передачи. Можно использовать форму № ОС-1 или свободную. Кто будет составлять акт (продавец или покупатель) зависит от того, новая машина или нет.

На новые автомобили продавец выписывает накладные, но акт по форме № ОС-1 не составляет, поэтому его нужно будет заполнить самостоятельно.

Если же компания приобрела б/у автомобиль у другой организации, то акт должен составить продавец, включив туда не только данные бухучета, но и сведения, необходимые для расчета амортизации в налоговом учете: амортизационную группу, срок полезного использования и фактический срок эксплуатации.

Вместо отдельного акта продавец вправе выдать УПД. В этом случае нужно попросить дополнительно указать амортизационную группу, срок полезного использования, а также фактический период эксплуатации в универсальном документе. Без них придется устанавливать срок полезного использования, как по новым авто, а это невыгодно.

Далее нужно открыть инвентарную карточку по форме № ОС-6. Образцы бланков ОС-1 и ОС-6 можно найти в Постановлении Госкомстата РФ от 21.01.2003 № 7.

Юридические лица и индивидуальные предприниматели, осуществляющие торговлю транспортными средствами в предусмотренном законодательством РФ порядке, не регистрируют транспортные средства, предназначенные для продажи.

Оформление автомобиля

Приобретенное транспортное средство отражается в бухгалтерском учете по первоначальной стоимости, включающей все фактические затраты, связанные с покупкой: сумму, уплаченную поставщику; посреднические вознаграждения; оплату информационных и консультационных услуг; прочие расходы, связанные с приобретением ТС (п. 8 ПБУ 6/01).

Затраты на приобретение ОС отражаются по дебету счета 08 «Вложения во внеоборотные активы», субсчет 08-4 «Приобретение объектов основных средств», в корреспонденции с кредитом счета 60 «Расчеты с поставщиками и подрядчиками».

Сформированная первоначальная стоимость объекта списывается со счета 08, субсчет 08-4, в дебет счета 01 «Основные средства» (Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утв. приказом Минфина России от 31.10.2000 № 94н).

Госпошлину за регистрацию машины в ГИБДД лучше включить в первоначальную стоимость машины как в налоговом, так и в бухгалтерском учете. Такие разъяснения есть в письме Минфина России от 29.09.2009 № 03-05-05-04/61. Если списать пошлину единовременно как прочие расходы, то налоговая может обвинить компанию в занижении налога на прибыль. Так как, включив пошлину в первоначальную стоимость автомобиля, компания списывала бы этот расход дольше, через амортизацию.

В случае, если автомобиль взяли в кредит, то проценты по кредиту не надо включать в первоначальную стоимость. Их можно учесть в расходах отдельно, как проценты по любым другим долговым обязательствам.

Входной НДС, предъявленный продавцом, тоже не входит в первоначальную стоимость машины. Если организация примет к вычету НДС до регистрации авто в ГИБДД, то существует риск того, что налоговые органы откажут в вычете. Судебная практика по данному вопросу сложилась в пользу налогоплательщиков, но во избежание спора с контролирующими органами целесообразно принимать НДС к вычету после регистрации автомобиля в ГИБДД.

Начисление амортизации

Начисление амортизации по приобретенному ТС начинается с 1-го числа месяца, следующего за месяцем принятия его к бухгалтерскому учету (п. 21 ПБУ 6/01). В налоговом учете — с 1-го числа месяца, следующего за месяцем ввода машины в эксплуатацию (п. 4 ст. 259 НК РФ). Расчет годовой суммы амортизационных начислений производится линейным способом на основании первоначальной стоимости объектов и нормы амортизации, определенной исходя из срока их полезного использования.

Установленный срок полезного использования для легковых автомобилей с рабочим объемом двигателя свыше 3,5 литра и высшего класса составляет от 7 до 10 лет включительно (коды 15 3410130 — 15 3410141, для остальных легковых автомобилей — от 3 до 5 лет включительно (код 15 3410010).

Срок полезного использования для грузовиков

| Автомобиль | Срок полезного использования (код ОКОФ) |

|---|---|

| Автомобили грузоподъемностью до 0,5 тонны | Свыше 3 до 5 лет включительно (код 15 3410191) |

| Автомобили грузоподъемностью свыше 0,5 до 5 тонн включительно, дорожные тягачи для полуприцепов (бортовые, фургоны, автомобили-тягачи, автомобили-самосвалы) | Свыше 5 до 7 лет включительно (код 15 3410020) |

| Автомобили грузоподъемностью свыше 5 тонн | Свыше 7 до 10 лет включительно (коды 15 3410195 — 15 3410197) |

| Автомобили-тягачи седельные | Свыше 7 до 10 лет включительно (коды 15 3410210 — 15 3410216) |

Совет: Выберите минимальный срок использования, чтобы не растягивать амортизацию машины, а, наоборот, быстрее списать расходы на ее покупку

Что делать, если вы приобрели б/у авто и в учете продавца он полностью самортизирован?

Тогда срок использования можно установить самостоятельно. Его может определить технический специалист исходя из состояния автомобиля. Не стоит устанавливать короткий срок, чтобы списать стоимость автомобиля быстрее. Если компания будет эксплуатировать машину несколько лет, то при проверке налоговая признает расчет амортизации неверным, а налог заниженным.

Пример

Согласно ОКОФ срок полезного использования автомобиля составляет 5 лет. Первоначальная стоимость легкового автомобиля — 500 650 руб. Годовая норма амортизации равна 20% (100% / 5 лет). Годовая сумма амортизации составляет 100 130 руб. (500 650 руб. x 20%), соответственно месячная — 8344,16 руб. (100 130 руб. / 12 мес.).

В бухгалтерском учете производятся следующие записи:

- Дебет 01, Кредит 08 — 500 650 руб. — автомобиль принят к эксплуатации;

- Дебет 20, 26, 44, Кредит 02 — 8344,16 руб. — начислена месячная сумма амортизации.

Если организация приобрела автомобиль, бывший в эксплуатации, то в налоговом учете согласно п. 12 ст. 259 НК РФ срок полезного использования определятся как разность нормативного срока эксплуатации объекта и срока его фактической эксплуатации. В бухгалтерском учете также можно использовать данный метод для определения срока полезного использования автомобиля. Иными словами, организация может учесть срок полезного использования имущества, в течение которого оно принадлежало предыдущему владельцу.

При расчете налога на прибыль перенос расходов на приобретение автомобиля возможен через амортизацию с применением линейного или нелинейного метода (ст. 259 НК РФ). Делая выбор, бухгалтер должен определить, что важнее: уменьшить налоговую базу по прибыли или упростить себе работу.

Как оформить ОСАГО бухгалтеру

Договор обязательного страхования обычно заключается на один год и в дальнейшем продлевается. Поскольку расходы по страхованию относятся к нескольким периодам, то они отражаются в бухгалтерском учете на счете 97 «Расходы будущих периодов» и их равномерно списывают в течение срока действия договора.

Для целей налогообложения расходы на ОСАГО владельцев транспортных средств включаются в состав прочих расходов в пределах утвержденных тарифов (п. 2 ст. 263 НК РФ).

Для организаций, которые применяют метод начисления, порядок списания расходов указан в п. 6 ст. 272 НК РФ. Если договор заключен на срок, равный отчетному периоду или меньше его, затраты признаются в том отчетном периоде, в котором были оплачены страховые взносы. Когда по условиям договора страхования предусмотрена оплата страхового взноса разовым платежом за срок более одного отчетного периода, то он признается в расходах равномерно в течение срока действия договора.

При использовании кассового метода страховые взносы можно исключить из налогооблагаемой прибыли в тот день, когда они перечислены страховщику (п. 3 ст. 273 НК РФ).

Транспортный налог на авто в компании

По транспортному налогу в течение года нужно перечислять авансовые платежи, если они установлены в региональном законе.

Если компания приобрела и поставила на учет в ГИБДД автомобиль в III квартале, то может потребоваться перечислить аванс. Его рассчитывают исходя из мощности двигателя по данным паспорта транспортного средства. Кроме того, нужно учесть коэффициент, равный числу полных месяцев, в течение которых автотранспорт зарегистрирован на компанию, деленному на количество месяцев в отчетном периоде (п. 3 ст. 362 НК РФ). При этом месяц регистрации автотранспорта считается полным месяцем.

По итогам года налог надо заплатить в инспекцию за вычетом авансовых платежей. При расчете налога на прибыль авансовые платежи и сумму транспортного налога учитывайте в составе прочих расходов (подп. 1 п. 1 ст. 264 НК РФ).

Авансовые платежи рассчитывают без учета повышающих коэффициентов для дорогостоящих автомобилей (письмо Минфина России от 11.04.2014 № 03-05-04-01/16508). Эти коэффициенты применяют только по итогам года. Отчетность по транспортному налогу сдают не позднее 1 февраля (п. 3 ст. 363.1 НК РФ). Расчеты налога за квартал составлять не нужно.

Если транспорт зарегистрирован на обособленное подразделение, налог необходимо перечислять по местонахождению этого подразделения (п. 5 ст. 83 НК РФ).

Источник https://buhexpert8.ru/1s-buhgalteriya/osnovnye-sredstva/postuplenie-i-prinyatie-k-uchetu-os/priobretenie-os-avto.html

Источник https://nalog-nalog.ru/uchet_os_i_nma/postanovka_na_uchet_avtomobilya_v_buhgalterskom_uchete/

Источник https://school.kontur.ru/publications/409